95 ans fin

de prêt

Pas de Domiciliation

Bancaire

AUCUN

Taux d'Endettement !!!

Possibilité de Regrouper

Plusieurs Crédits

Situation avant le Rachat de Crédit** :

Mr et Mme Ligne sont mariés et ont un enfant à charge. Ils sont tous les deux employés et perçoivent 11 068€ par mois.

Déjà propriétaires de trois résidences locatives, ils souhaitant baisser leurs mensualités pour avoir un maximum de cash-flow et financer une nouvelle résidence locative de 95 000€. Le couple dispose de plusieurs prêts immobiliers représentant 842 000€ de patrimoine et payent des mensualités de 1 477€, 1 232€ et 1 233€ par mois soient 3 942€ de mensualités totales pour un endettement de 39.09%.

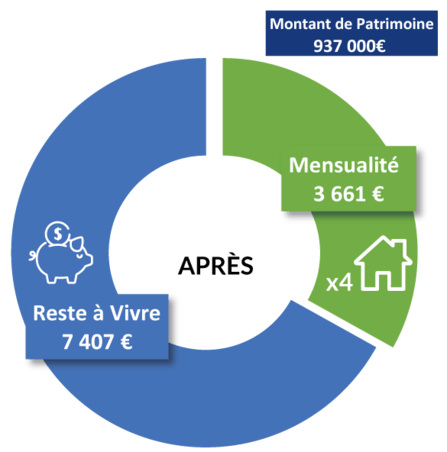

Situation après le Rachat de Crédit :

Suite au rachat et au financement de leur nouvelle acquisition sur une durée de 360 mois à un taux de 2.55%, leur mensualité est passée à 3 661.88€. Ainsi, le couple bénéficie donc d’un reste à vivre de 7 407€ contre 7 126€ avant cette opération et d’un montant de patrimoine à 937 000€ euros. Ils ont à présent un taux d’endettement s’élevant à 36.56%, leur permettant d’effectuer un prochain investissement.

Ils ont donc augmenter leur patrimoine de 95 000€

1 Seule Mensualité

Pas de Changement de Banque

1 Seule Assurance

Taux Fixe

Bonjour, je suis Jérôme Drieu, j'exerce le rôle d'agent mandataire Cre10fi : Prêt immobilier pour SCI. dans la région Parisienne depuis 2 ans. Mon métier est de vous aider dans la recherche de crédit qui répond au mieux à vos attentes.

JEROME DRIEU

Pour mieux saisir les détails, commençons par quelques rappels essentiels.

Lorsque vous envisagez d'acquérir un bien immobilier en groupe (c'est-à-dire en mutualisant vos ressources), vous avez deux choix possibles; la propriété en indivision ou l'acquisition via une société (SCI).

L'indivision est souvent insatisfaisante lorsqu'il s'agit de procéder à un achat immobilier avec plus de deux personnes. Sans convention d'indivision, cette méthode n'offre pas les garanties nécessaires pour assurer la pérennité de l'investissement immobilier.

C'est pourquoi, dans la plupart des cas, il est préférable de créer une société. La SCI (Société Civile Immobilière) est le véhicule parfait pour cela. Spécialisée dans le secteur immobilier, elle offre un fonctionnement assez simple, économique et protecteur pour les partenaires, grâce à son encadrement légal.

En outre, elle permet de profiter du régime de transparence fiscale si vous souhaitez louer en location nue, c'est-à-dire que chaque associé paiera l'impôt sur le revenu en fonction de sa part des bénéfices de la SCI.

Hormis pour les contribuables ayant des revenus très élevés, la transparence fiscale offre souvent des économies d'impôts et permet de bénéficier des dispositifs fiscaux immobiliers tout en évitant le régime de double imposition des SCI soumises à l'IS (Impôt sur les Sociétés).

Dans Votre Ville : Investissez En SCI. Regrouper Plusieurs Emprunts. Faites Du CashflowLa SCI, en tant qu'entité juridique, peut contracter un prêt directement, contrairement à un achat en indivision où chaque indivisaire doit emprunter individuellement ou en tant que co-emprunteur. Quel est le meilleur choix : emprunter personnellement ou via la SCI ?

Le financement d'un bien immobilier en commun par un emprunt personnel ou via une SCI est un sujet crucial. En fonction des souhaits des associés et de leur niveau de cohésion, il faudra privilégier l'une ou l'autre des options.

Quand chaque associé emprunte individuellement, ils ne financent pas directement l'achat du bien immobilier, mais plutôt l'acquisition des parts de la SCI.

En effet, une SCI est composée d'un capital social réparti en parts sociales. Plus un associé possède de parts sociales, plus il détient de capital et donc obtiendra une part plus conséquente des bénéfices réalisés par la SCI.

Le capital social de la SCI sert d'apport pour l'achat du bien immobilier. Par exemple, si 4 associés apportent 200 000 euros, dont 150 000 euros par le biais d'un emprunt immobilier, la SCI aura un capital de 800 000 euros pour acquérir un bien immobilier.

Chaque associé doit rembourser individuellement le prêt immobilier souscrit, sans pouvoir compter sur la solidarité des autres associés en cas de difficultés.

L'intérêt d'emprunter séparément réside justement dans cette absence de solidarité : chaque associé a une capacité d'emprunt qui lui est propre, de sorte que certains pourront emprunter davantage que d'autres et auront donc un droit sur les bénéfices plus conséquent. Il semble logique que ceux ayant davantage contribué au financement de la SCI puissent percevoir une part plus importante des bénéfices.

Service Dédié Aux Investisseurs En SCI. Gratuit Et Sans Engagement. Crédit Spéciale SCIQuel est le processus pour obtenir un prêt immobilier au nom d'une SCI ? La SCI, en tant qu'entité juridique distincte de ses membres, peut contracter un prêt immobilier pour financer l'achat d'un bien immobilier. Les membres de la SCI contribuent avec leurs économies, et la SCI emprunte ensuite le montant restant pour l'achat du bien.

Imaginons que quatre membres investissent 50 000 euros chacun dans la SCI, ce qui représente un capital social de 200 000 euros. Si la SCI souhaite acheter un appartement pour 400 000 euros, elle devra emprunter 200 000 euros.

Il est important de noter que l'endettement d'une SCI a des conséquences pour ses membres. Les membres d'une SCI sont en effet responsables indéfiniment des dettes contractées par la société. En cas de défaut de remboursement, la banque peut exiger des membres qu'ils remboursent la dette proportionnellement à leur apport.

Reprenons l'exemple précédent : si les membres ne parviennent pas à rembourser l'emprunt de 200 000 euros, chacun d'entre eux pourrait être tenu de payer 50 000 euros (correspondant à ¼ du capital pour chacun). C'est pour cette raison que tous les membres doivent être d'accord pour contracter un prêt immobilier via une SCI.

Simulateur De Prêt SCI GratuitComme précédemment mentionné, les partenaires d'une SCI sont responsables conjointement et indéfiniment des dettes de l'entreprise. Bien que cela puisse sembler problématique sur le papier, en réalité, cela renforce la sécurité de la banque. En effet, en ayant un recours légal contre chaque partenaire, la banque bénéficie d'autant de garanties qu'il y a de partenaires dans la SCI. Cela apporte donc une certaine tranquillité d'esprit pour la banque.

Bien sûr, les partenaires doivent avoir une stabilité financière suffisante pour assumer en cas de défaillance de paiement.

La capacité d'emprunt individuelle de chaque partenaire est donc essentielle. De plus, s'ils possèdent un patrimoine immobilier et financier conséquent, cela apporte encore plus de sécurité à la banque.

En résumé, en permettant à la SCI d'emprunter, on met à profit les capacités d'emprunt individuelles des partenaires. Cela permet de maximiser l'effet de levier immobilier.

L'investissement locatif est l'un des rares placements pouvant être financés par un prêt, les banques refusant généralement d'accorder des crédits aux particuliers pour investir sur les marchés boursiers, par exemple.

Cependant, un prêt immobilier peut augmenter significativement la rentabilité d'un investissement immobilier. Si vous investissez 100 et que la banque finance également 100, votre rentabilité est doublée ! En d'autres termes, si votre propriété prend 10 % de valeur, vous bénéficierez d'une rentabilité brute d'environ 20 % ! Plutôt intéressant, n'est-ce pas ?

En mettant en commun les capacités d'emprunt, l'emprunt via une SCI permet d'optimiser l'effet de levier en empruntant davantage avec le même apport.

Cependant, il est nécessaire de respecter certaines conditions préalables.

Obtenir un prêt au nom d'une SCI implique que le gérant prenne l'initiative et que tous les associés soient unanimes dans leur décision. De plus, une interrogation persiste quant à la nécessité pour les associés de souscrire une assurance emprunteur, comme dans le cas d'un emprunt à titre individuel. Avant de répondre à cette question, il est important de déterminer le montant du capital requis pour emprunter au nom d'une SCI.

Investissement Locatif En SCILe capital est un élément clé dans la création d'une SCI. D'une part, il est légalement requis (minimum 1 euro) et, d'autre part, il peut représenter l'apport essentiel pour contracter un prêt au nom de la SCI.

En effet, tout comme pour un emprunt individuel, les banques financent rarement la totalité de l'achat immobilier (110 %), car il faut prendre en compte les frais d'acquisition qui représentent environ 10 % du montant. Par conséquent, plus le capital de la SCI est conséquent, plus la banque sera encline à accorder un crédit à la SCI.

Cet aspect est particulièrement important dans le cadre d'un investissement locatif. Plus l'apport de la SCI est significatif, plus le projet immobilier a de chances d'être autofinancé (les loyers couvrent les mensualités d'emprunt et les charges), de sorte que les associés n'auront pas à injecter régulièrement des fonds dans le compte courant d'associés pour rembourser une partie du crédit contracté.

Une règle fondamentale s'applique à toutes les sociétés : il est impossible d'augmenter l'engagement des associés dans une société sans leur consentement.

Comme mentionné précédemment, les associés d'une SCI sont responsables indéfiniment des dettes de la société. Ils peuvent donc être tenus de rembourser personnellement les dettes au-delà de leurs apports respectifs. Vous saisissez la problématique ?

Imaginons que le gérant puisse contracter un emprunt au nom de la SCI sans restriction et que, pour diverses raisons, la SCI ne puisse plus rembourser ses dettes. La banque décide alors de vous poursuivre personnellement pour combler le passif de la société. Sans avoir donné votre consentement, vous seriez contraints de puiser dans vos ressources personnelles, ce qui semble plutôt injuste, n'est-ce pas ?

Afin d'éviter cette situation, la SCI ne peut s'endetter sans l'accord préalable de tous les associés. Si un associé s'oppose à l'emprunt, la SCI ne pourra pas contracter de prêt. C'est pourquoi il est recommandé, lors de la constitution de la société, de convenir ensemble de la manière dont vous financerez l'acquisition du bien immobilier : prêt personnel ou prêt via la SCI.

Credit SCIEn ce qui concerne l'assurance emprunteur, la question se pose de savoir si les associés d'une SCI doivent souscrire une assurance similaire à celle d'un emprunteur individuel. En général, les banques exigent que les associés d'une SCI souscrivent une assurance emprunteur pour couvrir le risque de non-remboursement en cas d'incapacité de l'un des associés à honorer ses engagements financiers.

Il est donc important de discuter de cette question entre associés et de se renseigner auprès des banques pour connaître leurs exigences en matière d'assurance emprunteur pour les SCI.

Pour emprunter au sein d'une SCI, il est crucial d'obtenir l'accord unanime de tous les associés, d'avoir un capital suffisant pour rassurer la banque et de souscrire une assurance emprunteur si nécessaire. Une bonne communication entre les associés et une planification rigoureuse du financement de l'achat immobilier permettront d'éviter les problèmes potentiels et de garantir la réussite du projet.

Simulation Gratuite De Crédit Sans Engagement. Aucun Impact Sur le Taux D'Usure.* La diminution du montant des mensualités entraîne l'allongement de la durée de remboursement et majore le coût total du crédit. La réduction dépend de la durée restante des prêts rachetés.

Réponse de principe (du lundi au vendredi aux heures ouvrables, hors weekend et jours fériés) non soumise à engagement et sous réserve de l'étude de votre dossier. Le financement est soumis à l'acceptation définitive par un de nos partenaires bancaires.

Aucun versement de quelque nature que ce soit, ne peut être exigé d'un particulier, avant l'obtention d'un ou de plusieurs prêts d'argent. Pour un crédit à la consommation, vous disposez d'un délai de rétractation de 14 jours à compter de la signature du contrat de crédit. Pour un crédit immobilier, vous disposez d'un délai de réflexion de 10 jours à compter de la réception du contrat de crédit. Les simulations de rachat de crédits réalisées ne sauraient avoir de valeur contractuelle. Les résultats ne constituent en aucune façon une recommandation de faire ou de ne pas faire.

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous disposez d'un droit d'accès, de rectification et d'opposition sans frais au traitement des informations vous concernant en adressant un courrier à CRE10FI - 05 Avenue Jean Alfonséa - Espace Garonne au 33270 à Floirac ou par mail à contact@cre10fi.fr. Vous pouvez, à tout moment, vous opposer à la communication de vos données à des tiers ou à leur utilisation à des fins commerciales, dans les conditions ci-dessus indiquées.